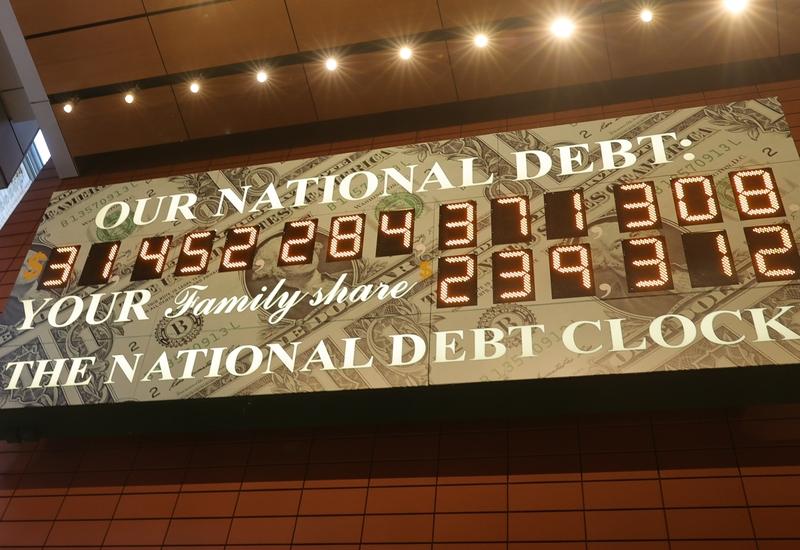

一个反常的信号出现了。 美国正在疯狂发债,但奇怪的是,我们、日本、欧洲,这些过去的大买家,都在悄悄往外撤,连他们自己的大银行和美联储,一个在卖,一个在缩表。 那谁在接盘? 中国减持美债是多重因素叠加的结果:外汇储备多元化战略下,黄金储备占比提升至5%,人民币国际化进程加速,跨境支付系统CIPS规模三年增长200%,地缘政治风险促使"去美元化"布局。 日本减持则更多源于汇率干预需求,为支撑日元汇率,日本央行抛售美债换取美元干预市场,欧洲央行更是在通胀压力下,将资产购买重点转向欧洲绿色债券,美债持仓占比从峰值时的35%降至22%。 在传统买家撤离的阴影下,美国国内投资者成为最大接盘方,2024年第三季度数据显示,美国共同基金、养老基金和散户投资者持有美债比例攀升至48%,创十年新高。 其中,先锋集团等指数基金因被动配置需求,单季增持超2000亿美元,新兴的"ESG债券"需求也分流了部分传统美债——苹果、微软等科技巨头发行的绿色债券年化收益率比同期美债高1.2个百分点。 更具戏剧性的是,中东主权财富基金通过"石油美元循环"逆势增持,阿联酋穆巴达拉基金年内增持美债规模达500亿美元,沙特公共投资基金更将美债持仓提升至其总资产的15%。 这些"新玩家"的入场,某种程度上维系了美债市场的流动性平衡。 美债困局折射出更深层的结构性矛盾:美国财政赤字占GDP比重连续三年超过6%,远高于3%的国际警戒线,美元信用周期进入"高债-低增长"的恶性循环。 当传统避险资产属性被高债务风险稀释,市场自然寻求替代品,比特币ETF年内净流入超百亿美元、黄金ETF持仓量创历史新高,正是这种替代效应的具象化。 站在34万亿美元债务悬崖边,美国需要的是结构性改革而非短期融资技巧,财政政策需从"寅吃卯粮"转向"量入为出",通过税制改革增加财政收入,同时削减非必要支出。 货币政策需与财政政策脱钩,美联储应加速缩表进程,避免成为政府融资的"最后接盘人"。 最后,金融创新需服务于实体经济而非债务扩张——发展绿色债券、基础设施REITs等新型融资工具,构建多元化的债务融资体系。 更深层的启示在于:当债务规模超过经济增速,任何融资手段都只是延后危机的"止痛药",真正的破局之道,在于重构政府与市场的关系,政府应回归"守夜人"角色,市场则需建立更健康的融资生态。 唯有如此,才能避免"债务货币化"的终极困局,真正实现经济的可持续发展。

用户10xxx51

美国是世界上最大的流氓国家。

雁归来

不是谁都可以撤的掉!

伊洛

发行低息中债,抢美债市场。中债低息风险小,美债高息风险大。 再有,成了中债债主,不能眼看见债务人被围困,得为债务人解围好让债务挣钱还债。 美债与中债差在挣钱还债能力,美债债主很容易血本无归。